Ces dernières années, le sujet du reporting d’informations sur le climat, la durabilité ou l’environnement, le social et la gouvernance (ESG) a gagné beaucoup de terrain et suscité beaucoup d’intérêt de la part des investisseurs, des entreprises et des régulateurs. En effet, il est désormais largement admis parmi les investisseurs et les entreprises que le changement climatique a un impact sur les activités d’une société et donc sur sa valeur financière, et qu’il doit donc être sérieusement pris en compte.

Cependant, il semble que l’activisme des actionnaires soit encore nécessaire pour amener certaines entreprises à fournir des informations adéquates sur les questions ESG ou à effectuer les changements nécessaires. On peut penser à Engine No. 1 et sa campagne contre ExxonMobil, ou à l’activisme croissant de BlackRock dans Berkshire Hathaway par exemple. En effet, si la divulgation volontaire, par le biais de rapports ou de sites web, est une pratique courante dans la plupart des grandes entreprises américaines, toutes ne divulguent pas ces informations et, lorsqu’elles le font, il y a un manque de comparabilité entre ces divulgations, ce qui souligne la nécessité d’un cadre commun.

Face à l’intérêt et à la pression croissants aux États-Unis et à l’Europe qui a pris les devants en la matière, l’administration de Joe Biden a commencé à élaborer des plans pour un renouvellement des divulgations par un décret datant de septembre 2021 dans le but de rattraper le bloc européen.

Dans ce blog, nous allons comparer les positions de leadership de la SEC et de l’ESMA sur les divulgations ESG et donner un bref aperçu des principales divergences. Nous vous encourageons à lire notre briefing paper pour obtenir des informations supplémentaires sur le sujet.

Course aux divulgations ESG: Mener ou suivre, la SEC vs l’AEMF

1.SEC : UNE POSITION ATTENTISTE

Jusqu’à récemment, la SEC n’avait pas l’intention d’imposer la publication d’informations ESG ligne par ligne. Dans les amendements au Management’s Discussion & Analysis (MD&A) et les déclarations consécutives, la SEC reconnaît explicitement l’absence de nouvelles divulgations sur le climat. En effet, alors que les informations sur le climat sont complexes, difficiles à vérifier et incertaines (elles impliquent des estimations et des hypothèses), la plupart des membres de la SEC souhaitent s’en tenir au principe de matérialité de la SEC, qui se concentre uniquement sur la matérialité financière (si un élément d’information est financièrement important pour un investisseur).

Cependant, avec l’arrivée de la nouvelle administration, les divulgations ESG sont devenues une priorité absolue. Au début de l’année 2021, la division des examens de la SEC a identifié l’ESG comme une priorité d’examen pour les conseillers en investissement. La division d’application de la SEC a créé le « groupe de travail sur le climat et l’ESG » pour analyser « les questions de divulgation et de conformité relatives aux stratégies ESG des conseillers en investissement et des fonds de la loi de 1940« . En outre, après une période de consultation publique exigeant des contributions de la part des participants au marché, le sous-comité ESG de l’Asset Management Advisory Committee (AMAC), présidé par Edward Bernard (conseiller principal de T. Rowe Price), a présenté 5 recommandations sur les divulgations ESG des émetteurs et des produits financiers. En bref, ces recommandations invitent la SEC à déterminer un cadre pour la communication des questions ESG, notamment en examinant les cadres de tiers, tels que le Task Force on Climate-related Financial Disclosures. En outre, le Comité a déclaré qu’il était peut-être prématuré pour la SEC de mettre en œuvre de manière générale la divulgation obligatoire des questions ESG par le biais d’une réglementation spécifique. Le Comité recommande plutôt de réexaminer la question d’un cadre plus codifié une fois que des mesures ESG cohérentes et comparables auront été largement adoptées par le marché.

Toutefois, l’approche apparemment attentiste de la SEC, également justifiée par des opinions de plus en plus divergentes parmi ses commissaires – car les informations ESG « cohérentes, comparables et fiables » ne sont pas comprises de la même manière par tout le monde – a pris fin en mars 2022 avec la publication de sa proposition de divulgation obligatoire sur le climat, largement soutenue par le directeur Gary Gensler. En effet, comme l’a déclaré le directeur Gensler dans sa déclaration de soutien, à travers cette proposition, la SEC répond à la demande des investisseurs pour des informations significatives, cohérentes, fiables & comparables sur la relation entre les risques liés au climat et la performance financière des entreprises.

2. AEMF : PRENDRE LA TÊTE DE LA COURSE AUX DIVULGATIONS ESG

Jusqu’à présent, l’UE a été à l’avant-garde de la réglementation ESG sur les marchés de capitaux mondiaux grâce aux politiques climatiques, à l’émission d’obligations vertes et à l’intégration des énergies renouvelables.

En effet, par le biais de la directive sur les rapports de durabilité des entreprises (CSRD) et du règlement sur la taxonomie, l’UE a été la première union économique à imposer la communication d’informations aux entreprises. La CSRD s’applique à pas moins de 55 000 entreprises européennes. En outre, comme toutes les grandes entreprises ayant des filiales dans l’UE sont obligées de se conformer à son règlement, les directives de l’AEMF en matière de reporting ouvrent ainsi la voie à un cadre mondial. L’objectif de l’AEMF, comme l’a déclaré son président, Steven Maijoor, dans son discours au Forum financier européen de 2020, est en fait de consolider les nombreux cadres et normes ESG existants et que l’Europe « fasse preuve de leadership dans ce domaine » en jouant un rôle important dans la promotion de cette consolidation au niveau international.

Les politiques définies et mises en place au niveau européen (CSRD, SFDR, Taxonomy Regulation) ont entraîné des initiatives législatives dans les États membres de l’UE, et au Royaume-Uni, pour définir des réglementations robustes en matière de divulgation ESG au niveau national, conformément aux directives de niveau européen. Parmi ces exemples, citons l’article 173-VI de la loi française relative à la transition énergétique pour la croissance verte, les propositions de la Financial Conduct Authority britannique en matière de changement climatique et de finance verte, et la note d’orientation de l’autorité fédérale de surveillance financière allemande sur la gestion des risques liés au développement durable.

Reporting ESG : Divergences entre la SEC et l’AEMF

Bien que les deux régulateurs poursuivent le même objectif – fournir des informations cohérentes, fiables et comparables aux investisseurs et aux participants au marché – leur portée, leur compréhension et leurs approches diffèrent.

1. CHAMP D’APPLICATION DES REGLEMENTATIONS & COMPREHENSION DES DIMENSIONS ESG

En effet, le champ d’application des réglementations européenne et américaine diffère. Le règlement CSRD s’applique à beaucoup plus de sociétés que la proposition de la SEC : environ 50 000 dans l’UE contre seulement les sociétés cotées aux États-Unis.

En outre, les règles proposées par la SEC se concentrent uniquement sur les entreprises. En fait, les émetteurs et les gestionnaires d’actifs ne sont pas encore concernés par ces évolutions. Au contraire, l’UE a développé des cadres spécifiques, à savoir le SFRD & le règlement sur la taxonomie verte, pour les émetteurs et les institutions financières ; bien qu’une proposition de suivi de la SEC adaptée aux institutions financières soit susceptible d’être rédigée.

En outre, la compréhension de ce qui constitue les 3 dimensions de l’ESG diffère de part et d’autre de l’Atlantique. Plus particulièrement, les dimensions « sociale » et « gouvernance » et la manière dont elles sont comprises diffèrent grandement, car les concepts sociaux sous-jacents ne sont pas les mêmes. En effet, alors que l’UE a une compréhension plus profonde de la dimension sociale, en raison de son histoire de conflits sociaux, de débats et de législation autour du travail décent notamment, les États-Unis sont beaucoup plus avancés en ce qui concerne les aspects de gouvernance, car ils sont traditionnellement associés à la conception américaine de management des entreprises. Parmi les trois dimensions, la composante environnementale est comprise de manière plus similaire des deux côtés de l’Atlantique. Les problèmes et les risques environnementaux sous-jacents sont en effet assez uniformes dans les deux régions : les États-Unis et l’Europe ont tous deux connus des phénomènes météorologiques cataclysmiques au cours des dernières années.

2. DIVULGATION & MATERIALITE : DOUBLE VS FINANCIERE

Outre les différences soulignées ci-dessus, les approches de la SEC et de l’ESMA diffèrent surtout dans leur interprétation et leur application du principe de matérialité.

Le principe comptable de matérialité de l’information financière stipule qu’une information d’entreprise doit être divulguée si « une personne raisonnable » peut la considérer comme importante dans son processus de décision. C’est ce qui rend cette information « importante » pour l’investisseur.

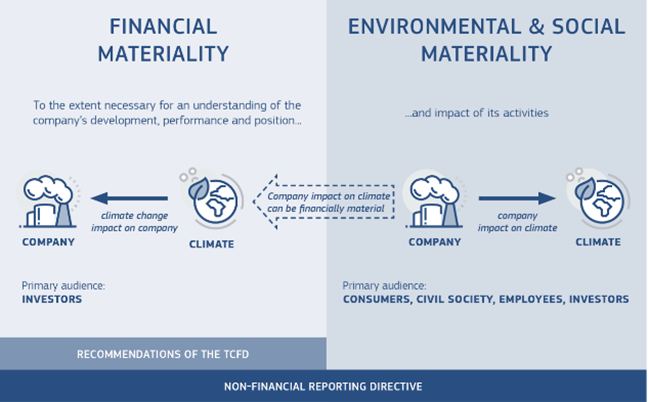

Du côté de l’UE, les règlements CSRD et SFDR mettent en avant la notion de double matérialité.

Grâce aux travaux de la TCFD, la notion de matérialité des impacts climatiques pour une entreprise est désormais largement reconnue. En effet, ils impactent directement la valeur d’une entreprise (matérialité financière, ou perspective » outside-in « ). Parallèlement, l’impact qu’une entreprise peut avoir sur le climat, la planète ou les personnes (matérialité environnementale et sociale, perspective « inside-out ») doit également être considéré comme matériel.

C’est du moins la position de l’Union européenne, telle qu’elle ressort de sa description de la double matérialité illustrée ci-dessous.

Au contraire, la définition de la matérialité utilisée par la SEC est enracinée dans l’opinion formulée par le juge de la Cour suprême Thurgood Marshall dans l’affaire TSC Industries v. Northway, décrivant « un élément d’information comme matériel s’il existe une probabilité substantielle qu’un investisseur raisonnable considère l’information importante pour décider de son vote ou prendre une décision d’investissement ».

À cet égard, le rôle de la SEC est défini comme l’évaluation de toute nouvelle règle de divulgation potentielle par rapport à la question de savoir si un investisseur la considérerait ou non comme financièrement importante. C’est-à-dire, importante en termes de valeur de l’entreprise.

À ce titre, la SEC s’en tient à la définition de la matérialité donnée par le SASB, selon laquelle une information importante est une information « susceptible d’influencer une décision d’investissement que les utilisateurs prennent sur la base de leur évaluation de la valeur future de l’entreprise ».

En résumé, si le champ d’application des réglementations, les métriques et les estimations sous-jacentes peuvent être complétées ou modifiées, un terrain d’entente commun est nécessaire à la comparabilité. Et c’est ce qui nous manque aujourd’hui entre les approches de la SEC et de l’ESMA.

Conclusion

Par conséquent, bien que les règles respectives de l’UE et des États-Unis offrent un certain terrain d’entente (sur la base de la TCFD et d’autres cadres internationaux), des différences importantes subsistent, notamment les points de vue divergents sur le concept de matérialité, qui doivent encore être résolus.

Cela peut poser des problèmes à l’avenir, notamment en termes de comparabilité entre les régions et les entreprises, car la matérialité est la base de la responsabilité. En effet, le concept de matérialité pose intrinsèquement la question de la responsabilité et de la manière de se montrer à la hauteur de ses responsabilités (vis-à-vis de l’environnement, des personnes…). Si ce concept n’est pas compris de la même manière de part et d’autre de l’Atlantique, cela laisse place à l’interprétation et donc à l’inaction.

En attendant, divers efforts de taxonomie verte se développent dans le monde. Fin 2020, par exemple, l’UE et la Chine ont lancé un groupe de travail hébergé par la Plateforme internationale sur la finance durable afin de développer une « taxonomie commune ». D’autres marchés, dont la région de l’ASEAN, le Canada, la Chine et le Japon, suivent des étapes similaires de consultation et d’évaluation pour développer leurs propres approches.

Adrien est Program Officer. Il est responsable du développement, de la mise en œuvre opérationnelle et du suivi des programmes SUTTI. Il participe à la conception de schémas de structuration financière visant à démultiplier les impacts de SUTTI.

Il a précédemment travaillé dans divers secteurs, au sein d’organisations publiques, privées et à but non lucratif. Avant de rejoindre Ksapa, il a participé à des initiatives de microfinance et d'entrepreneuriat social au Cambodge et aux Philippines, après avoir travaillé pour Danone et la RATP.

Il est titulaire d'un Master en Finance de l'Université Paris-Dauphine, ainsi que d'un Master en Management de l'ESSEC Business School.

Il parle français, anglais et espagnol.