Retours sur le webinaire organisé par Ksapa analysant les grandes tendances, enjeux et leviers pour mettre en place des stratégies d’investissement à impact dans l’univers coté – et ainsi aller au-delà de l’ESG. Nous avons à ce titre convié Ladislas Smia, Directeur de la rechercher chez Mirova et François Humbert, Responsable de l’actionnariat actif chez Generali Insurance Asset Management (GIAM).

Grandes tendances et enjeux de l’impact dans l’univers coté

De la gestion des risques ESG à l’impact : de la défensive à l’offensive

Après l’essor de l’ESG, de l’ISR (investissement socialement responsable) et des fonds durables, marqué par des surperformances de ces actifs comparé aux actifs traditionnels ainsi qu’un meilleur contrôle des risques, l’ESG emprunte à présent le chemin de la normalisation. En effet, la gestion des risques ESG est à présent un standard de marché, les scores ESG constituant désormais pour les entreprises une boussole pour gérer leurs risques ESG, dans une logique de double matérialité impactant également la valeur de l’entreprise. Par ailleurs, le segment ESG de la finance durable fait maintenant l’objet de réglementations strictes en Europe et bientôt aux Etats-Unis.

Néanmoins, l’ESG est sous le feu des critiques depuis quelques temps, notamment accusé de « greenwashing » ou « social washing », principalement dû à un flou terminologique et des dénominations trompeuses. De plus, les données existantes étant de mauvaise qualité, difficilement exploitable et parcellaire, cela rend l’objectivation des données ESG difficile. La gestion des risques ESG est souvent assimilée à du « damage control », l’approche ESG n’étant pas suffisamment transformationnelle. Dans cette optique, les nouvelles réglementations européennes (CSRD et SFRD) sont intéressantes car elles promeuvent le concept de « double matérialité », qui souligne qu’en plus de l’exposition des activités de l’entreprise à l’environnement qui engendre des conséquences financières, les impacts des activités de l’entreprise sur l’environnement et la société peuvent également avoir des conséquences sur les activités, et subséquemment la valorisation de l’entreprise.

L’impact: la nouvelle frontière

Les critiques adressées à la finance durable et à l’intégration des critères ESG dans la lecture de la performance de l’entreprise se sont multipliées dans ce cadre. Toutefois, il s’agit peut-être de reconsidérer cette question en distinguant plus clairement la gestion des risques environnementaux et sociaux générés par les activités des entreprises d’une part, et l’impact d’autre part. L’impact vise dans ce cadre la résolution de problématiques environnementales et sociales dans les modèles économiques et les offres de produits et services des entreprises.

L’impact se présente donc comme la nouvelle frontière, une approche intégrant les impacts qu’une entreprise peut avoir sur l’environnement et la société. Cette approche pousse les entreprises à coupler la défensive (ESG, minimisation des risques) et l’offensive (l’impact). C’est bien la mise en œuvre de ces deux approches qui permet de contribuer positivement aux Objectifs du Développement Durable (ODD). L’impact est même devenu un levier important d’innovation et de création de valeur, comme le traduit l’évolution des actifs sous gestion dans le private equity : avec $715 milliards d’actifs sous gestion en 2020, contre 77 en 2016, et des projections du GIIN dépassant les $12,000 milliards d’ici 2030. L’objet de ce blog est de s’interroger sur les leviers qui permettront la démocratisation des démarches d’impact et leur extension à l’univers coté.

ESG & impact, deux approches complémentaires

Alors que l’impact est tout d’abord perçu comme une extension de la gestion des risques ESG, il est nécessaire de le conjuguer avec l’ESG. En effet, une contribution positive ne peut se substituer à une gestion des risques, de la même façon que minimiser ses impacts négatifs doit s’accompagner d’une contribution positive pour avoir le plus d’impact possible. Ladislas Smia confirme d’ailleurs que traditionnellement il existe une segmentation entre produit ou service à impact positif et gestion des risques ESG, bien que l’analyse combinée des deux soit impérative pour établir une opinion robuste.

Bien que l’investissement à impact se développe, ce concept reste pour l’instant principalement confiné à l’univers du private equity. Au contraire, afin de contribuer positivement aux ODD, il apparait nécessaire de démocratiser l’approche et d’étendre l’impact à l’univers coté, comme l’ESG en son temps. Etendre l’impact à l’univers coté implique d’y débattre du rôle de l’entreprise dans la société, incarné par le concept de Benefit Corporation ou « société à mission », ainsi que du rôle des ressources privées dans le financement des ODD. Si l’impact est la clé pour remplir les ODD, alors il est nécessaire de s’interroger sur les leviers qui permettraient une démocratisation de l’approche.

Parmi les 4 conditions qui caractérisent un impact positif – intentionnalité, additionnalité, mesurabilité, matérialité – le critère de mesurabilité apparait comme un levier critique de la démocratisation de l’impact. Il est en effet crucial pour l’investissement à impact de converger vers des standards internationaux afin de créer de la comparabilité et de la crédibilité entre les démarches d’impact. Bien que crucial pour la démocratisation des démarches, la mesure de l’impact apparait néanmoins comme un des principaux défis notamment pour les investisseurs.

Le défi de la mesure d’impact

Mesurer et comparer, un défi pour les praticiens de l’impact

Bien que l’établissement d’objectifs d’impact sur des agendas globaux (ODD…) soit intégré pour 50% des répondants, la comparaison des résultats d’impact avec la performance du marché demeure le défi le plus important pour les investisseurs de l’étude. Cela démontre de la nécessité de définir des benchmarks d’impact et des matrices communes pour plus de comparabilité.

La collecte de données de qualité apparait par ailleurs comme un défi majeur. S’appuyer sur des données de qualité est en effet primordial pour atteindre l’intentionnalité, l’additionnalité, et la matérialité nécessaire pour prouver l’impact.

Des cadres de mesure d’impact qui montent en puissance

Certains cadres de mesure d’impact émergent comme des références pour accompagner les acteurs dans la structuration de leur mesure d’impact. On peut citer les ODD comme le cadre le plus utilisé, ou le système IRIS+ avec un portfolio intégré de KPI et aligné sur les ODD. Une autre initiative intéressante est IWAI (« impact-weighted accounts initiative ») développée par la Harvard Business School et qui cherche à établir des normes comptables reflétant la performance financière mais aussi sociale et environnementale d’une entreprise.

Définir un cadre de mesure d’impact clair, robuste et comparable est crucial, car en découle les politiques d’investissements des acteurs financiers.

Traduction de l’impact en politiques d’investissement

Les politiques généralistes considèrent l’univers d’investissement dans sa globalité, aucun secteur n’est exclu par principe. Dans ce cadre, le cadre des ODD fournit une matrice de lecture de la contribution positive d’un actif. On peut trouver des exemples dans les fonds généralistes de La Financière de l’Echiquier, UBS ou encore BlackRock.

Au contraire, les politiques thématiques se concentrent sur des activités économiques et des entreprises fournissant des solutions durables en lien direct avec un thème de transition précis. Ces déclinaisons sont davantage centrées sur des thématiques de transition économique plutôt que des objectifs politiques reflétés par la matrice des ODD. Des produits financiers tels que le « Blue Economy ETF » de BNP Paribas ou le « Women Leaders Equity Fund » de Mirova en sont des exemples.

Pour Ladislas Smia, les produits généralistes et thématiques sont de pertinence égale pour articuler impact et levier de performance. En ce sens, la commercialisation de ces produits relève plus des attentes et de l’appétence des clients.

Accompagner l’univers coté dans une logique d’investissement à impact

Accompagner pour contribuer

Afin d’étendre les logiques d’impact à l’univers coté, il est primordial d’accompagner non seulement les investisseurs, mais également les entreprises dans ces démarches. En effet, établir des cadres de mesure d’impact à destination des investisseurs permet une bonne évaluation et comparabilité sur le marché, mais les entreprises elles-mêmes, acteurs du changement, doivent être embarquées dans cette nouvelle approche. Ainsi, pour atteindre des résultats concrets et permettre une contribution significative aux ODD, il ne suffit pas d’évaluer et de catégoriser les entreprises, il est également nécessaire de donner aux entreprises les moyens de pouvoir atteindre un impact positif… et le documenter.

« Partnership Engagement » chez GIAM

Pour inciter une participation d’un portefeuille à prendre en compte l’impact et à engager des discussions internes pour repenser les activités économiques dans le but d’une contribution positive, un accompagnement par l’investisseur est important. Cette philosophie est portée par François Humbert qui a développé la démarche d’engagement et d’actionnariat actif chez Generali Insurance Asset Management. Cette méthodologie, « partnership engagement methodology », a pour but de créer un dialogue avec l’entreprise autour de l’impact, de l’engager dans sa globalité, de créer une relation de confiance, propice à une réflexion interne. C’est en accompagnant et en formant les participations aux démarches d’impact, que GIAM trouve son additionnalité : c’est une démarche d’« impact engagement », dont le but ultime est la reconnaissance de la valeur ajoutée de l’engagement de GIAM.

En ce sens, afin d’étendre les logiques d’impact à l’univers coté, il apparait primordial d’accompagner les parties prenantes opérationnelles et acteurs de la contribution positive, et ainsi d’engager les entreprises (participations du portefeuille) dans les démarches à impact. Comme le résume François Humbert, afin d’avoir une contribution positive et significative en tant qu’investisseur il est nécessaire de dépasser l’approche « best in class », qui se focalise uniquement sur les entreprises performantes, et se concentrer sur faire changer les mauvais élèves.

Conclusion

Le mouvement de l’investissement à impact, qui monte en puissance ces dernières années, semble porter en lui la promesse de contributions positives aux ODD. Cependant, pour atteindre un impact significatif, il est nécessaire d’étendre les stratégies d’impact du private equity à l’univers coté. Pour répondre à cet enjeu de passage à l’échelle, la mise en place de grilles de lecture communes de mesure de l’impact est primordiale pour apporter de la comparabilité sur le marché. Enfin, il apparait critique d’accompagner les entreprises elles-mêmes dans la mise en place de démarches d’impact afin d’avoir un impact réellement positif.

Par ailleurs, l’importance de l’accompagnement des entreprises par les investisseurs pose également la question du niveau d’information des investisseurs particuliers. En effet, si ces sujets apparaissent complexes pour des acteurs impliqués, que ce soient des investisseurs ou des entreprises, alors ils le seront d’autant plus pour des clients particuliers qui y sont étrangers. Comme le souligne Ladislas Smia, il apparait donc important de réfléchir dès à présent à des outils, tels que des labels, permettant aux investisseurs particuliers de naviguer le monde de l’impact en univers coté.

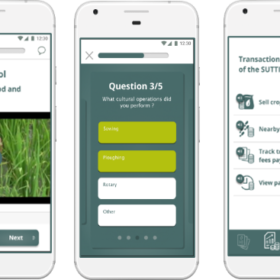

Adrien is a SUTTI Program Officer. He’s responsible for the development, operational implementation, and monitoring of SUTTI programs. He participates in designing financial structuring schemes leveraging SUTTI’s impacts.

He has previous experiences in various industries, within public, private, and non-profit organizations. Before joining, he was involved in microfinance and social entrepreneurship initiatives in Cambodia and the Philippines, after working for Danone and RATP.

He holds a Master’s in Finance from Paris-Dauphine University, as well as a Master in Management from ESSEC Business School.

He speaks French, English, and Spanish.