On attend de plus en plus des investisseurs qu’ils étendent les fonds ESG à l’ensemble de leurs actifs sous gestion. C’est en effet essentiel pour qu’ils puissent répondre à la demande des marchés ainsi qu’à la pression réglementaire. Ksapa partage ici ses perspective sur la meilleure manière d’étendre les fonds ESG à l’échelle de votre portefeuille. Notre article se propose de vous mettre à l’étrier pour procéder judicieusement pour les années à venir !

Étendre les fonds ESG: une demande croissante pour les investisseurs

Les données ESG se sont considérablement enrichies ces dernières années. La qualité des données s’améliore également et ce n’est peut-être qu’un début. Les partenaires de Ksapa sont en effet confiants quant à l’amélioration de la quantité et qualité des données ESG dans les années à venir.

1. De meilleures données justifient de nouvelles attentes

Les propriétaires d’actifs et les régulateurs sont donc en mesure d’exiger des gestionnaires de fonds qu’ils fournissent des informations ESG. En France, par exemple, l’adoption de l’article 173 en 2016 a permis d’améliorer les rapports sur le climat. Davantage de gestionnaires ont été convaincus d’analyser l’impact des enjeux ESG sur la performance et les caractéristiques de leur portefeuille. Mieux, ils sont maintenant en capacité d’étendre les fonds ESG à grande échelle.

Malgré les évolutions réglementaires visant à les harmoniser, les données ESG manquent cependant de qualité et de comparabilité. Les initiatives développées pour remédier à ce défi sont nombreuses. Si elles ont certainement favorisé des progrès, les résultats restent insuffisants. Il n’en demeure pas moins qu’il est grand temps d’étendre les fonds ESG à l’ensemble de votre portefeuille.

2. La recherche montre une claire corrélation entre enjeux ESG et performance financière

Les analyses extra-financières sont encore relativement récentes. Elles ne remontent qu’aux années 1990. C’est loin d’être le cas de l’analyse financière traditionnelle, qui bénéficie de plus d’un siècle de recherche.

Des acteurs de niche investissent dans des approches basées sur des valeurs fortes. Leur action coïncide globalement avec le champ de l’investissement socialement responsable. Le problème est qu’ils sont trop souvent confondus avec leurs homologues plus conventionnels. Eux se concentrent essentiellement sur la collecte de données pour répondre à la demande et à la réglementation en vigueur. Il s’agit en fait pour eux d’alimenter leurs analyses et à terme, d’améliorer leurs performances. D’une part, les investisseurs à impact ont toujours été ouverts à des rendements moindres, à condition qu’ils comportent de meilleures « garanties éthiques ». De l’autre, les investisseurs conventionnels sont beaucoup plus réticents. Ils n’acceptent rien que moins qu’une robuste gestion des risques et des rendements.

La recherche a toutefois souligné à maintes reprises la matérialité financière des enjeux ESG. C’est pourquoi nombre de gestionnaires d’actifs ou de fonds intègrent ces questions ESG au cœur de leur processus d’investissement. Cette tendance pourrait bien réfuter l’hypothèse selon laquelle les spécialistes ESG ou ISR serait avant tout motivés par des valeurs. Ils cherchent en réalité à étendre les fonds ESG parce que c’est ce qu’il y a de plus logique d’un point de vue strictement commercial.

3. Anticiper les pressions normatives autour des droits humains et du changement climatique

Les pressions sociétales croissantes poussent les gestionnaires d’actifs à mieux appréhender le comportement des entreprises avant de les intégrer à leurs portefeuilles. La conformité est un autre facteur clé. Les recommandations des PRI sur les droits de l’Homme ou le développement de tests de stress climatique ont sont des illustrations de choix.

En travaillant avec les industries énergétiques, manufacturières ou de la construction, Ksapa est régulièrement impliquée dans des affaires juridictionnelles ou conflictuelles sur le plan des actifs. Les investisseurs sont en effet de plus en plus surveillés. Il peuvent être de plus traduits en justice faute d’instances de diligence raisonnable suffisantes. Les raisons varient, de la violation des droits de l’homme au non-respect de leurs engagements climatiques.

Étendre les fonds ESG pour augmenter les rendements et impacts sociétaux

Jusqu’à récemment, les investisseurs avaient appris à opérer avec des taux d’intérêt structurellement bas. Aujourd’hui, ce sont aussi des êtres humains, forts de leur propre vie sociale, aux prises directes avec un bouleversement socio-environnemental et sanitaire sans précédent.

Nombre d’organisations s’interrogent donc sur la possibilité et la manière d’investir différemment. Et ce, sans nécessairement générer plus de performances financières. Cela laisse à entrevoir une aspiration renouvelée de mieux exploiter le pouvoir du capital. C’est à tout le moins l’occasion de modifier les comportements des entreprises qui ne seraient pas durables. Nous aurions alors collectivement de meilleures chances de répondre aux défis mondiaux les plus pressants. A commencer par les inégalités sociales, le changement climatique et la circularité. C’est en tous cas exactement le type d’opportunités d’investissements que structure et offre d’ailleurs Ksapa, sur des fonds dédiés à la transition énergétique, l’économie circulaire ou l’accès à l’éducation professionnelle pour réduire les risques ESG sur les supply chains.

Comprendre le contexte actuel pour étendre les fonds ESG efficacement

1. Les fonds ESG augmentent chaque année

Les Principes pour l’investissement responsable ont été lancés en avril 2006 à la Bourse de New York. Depuis lors, le nombre de leurs signataires est passé de 100 à plus de 3 000. A mesure que de plus en plus de gestionnaires adhèrent aux PRI, le marché est inondé de solutions d’investissement ESG. En 2020, les PRI estimaient représenter environ 120 000 milliards de dollars d’actifs sous gestion. Cela pourrait représenter environ 33 % des actifs financiers sous gestion dans le monde entier.

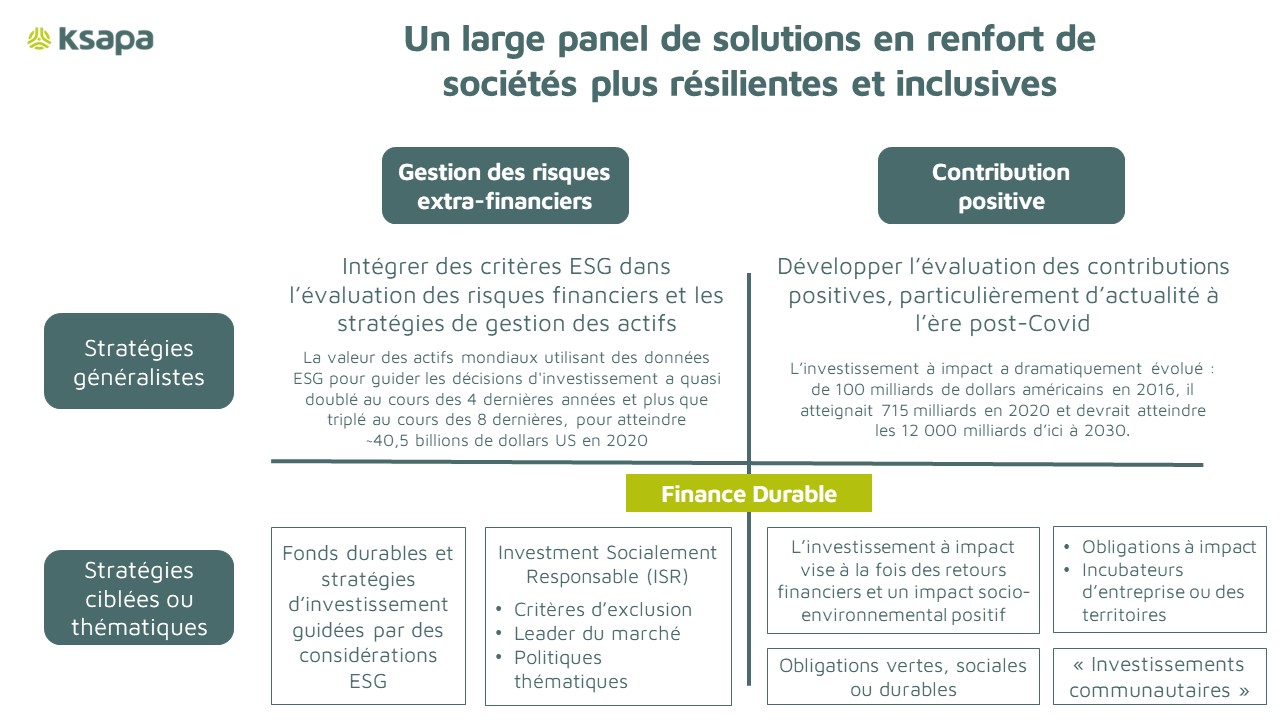

De tels chiffres absolus sont éloquents. Le panel de solutions de financement durable n’est pas en reste. Le graphique suivant s’aventure à proposer une vue d’ensemble de cet environnement complexe.

L’univers des solutions de financement durable est vaste et diversifié. Si elle représentait 40 500 milliards de dollars en actifs sous gestion en 2020, la finance durable n’en est pas moins particulièrement fragmentée. La principale raison tient à certaines des caractéristiques inhérentes au marché de l’investissement et à l’écosystème ESG. Nous les développons ici.

2. Trouver l’équilibre entre diversité et comparabilité des stratégies et données ESG

Les stratégies ESG sont clairement très diverses. Certains gestionnaires cherchent principalement à se conformer aux principes d’intégrité de base. D’autres revendiqueraient leur leadership en matière de droits de l’Homme sans pour autant fournir d’indicateurs concrets. D’autres encore pensent que leurs fonds ESG sont alignés aux Accords de Paris. Ils incluent pourtant bon nombre de lignes qui vont clairement à l’encontre d’une trajectoire de réchauffement climatique à 1,5°C. En tout état de cause, les gestionnaires seraient bien en peine de prouver leurs dires.

Nous leur recommandons donc de s’attacher d’abord à mieux appréhender la diversité des stratégies ESG. Ils pourront ensuite développer des indicateurs clefs qui correspondent à ces stratégies et envisager des plans d’action en fonction de leurs objectifs. Si cet exercice est en soi compliqué, il est plus difficile encore à comparer.

S’il n’y a qu’une certitude en matière de comparabilité des fonds ESG, c’est bien que les investisseurs institutionnels ont l’obligation fiduciaire de préserver les intérêts financiers de leurs bénéficiaires. Ils sont outillés (sous la forme de leurs allocations de capital) pour soutenir l’intégrité et la stabilité du système financier. Ils peuvent en effet récompenser une conduite responsable et avoir un impact positif sur les questions mondiales. Leur mandat n’en exige finalement pas moins.

Plus les fonds sauront prouver qu’ils tiennent leurs promesses de performance ESG sans compromettre leur potentiel financier, plus ils auront de succès. Ce n’est qu’alors qu’ils pourront générer des rendements financiers sains tout en respectant des critères ESG rigoureux. Les investisseurs feraient donc bien de planifier dès à présent comment étendre les fonds ESG sur l’ensemble de leur portefeuille.

4 solutions pour étendre les fonds ESG et ainsi, la performance globale

Ksapa liste ici 4 suggestions pour aider les gestionnaires à maximiser la taille et la performance de leurs fonds ESG.

1. Concevoir une stratégie ESG bien à soi: authentique et unique

D’ici à 2025, il est hautement probable que tous les fonds ESG se réclameront a minima d’une conformité de base. Ils espéreront ainsi cocher les cases de l’alignement avec les accords de Paris ou encore des lignes directrices des PRI sur les droits humains.

Leur marché est cependant en pleine croissance et va donc devenir d’autant plus compétitif. Les gestionnaires se doivent donc d’explorer d’autres facteurs différenciants. À cette fin, les cadres supérieurs, gestionnaires de portefeuille, spécialistes des questions ESG et représentants des clients doivent se saisir des dynamiques suivantes :

- Pourquoi les facteurs ESG sont importants pour une entreprise donnée en tant qu’acteur du marché ;

- Comment les facteurs ESG affectent la performance du portefeuille ;

- Dans quelle mesure ces facteurs sont pertinents pour leurs clients.

Étendre les fonds ESG en remédiant à leur déconnexion d’avec les investissements conventionnels

Pour l’instant, les stratégies ESG restent souvent liées au portefeuille d’origine tel que construit par l’équipe d’investissement. C’est la base à partir de laquelle elle cherchera ensuite à exclure les « mauvais élèves » sur les recommandations de l’équipe ESG. Une telle approche détermine la portée de la stratégie poursuivie et quantifiée à l’aide de métriques ESG.

Cette déconnexion entre équipes d’investissement et ESG n’est pas souhaitable. Les professionnels de l’investissement doivent au contraire pleinement prendre conscience de la dynamique entre performances ESG et performances financières. L’investissement ESG n’est alors plus un enjeu distinct mais partie intégrante de la finance d’entreprise 2.0. Il est par ailleurs évident que la matérialité des questions du développement durable doit être analysée à l’échelle sectorielle et/ou régionale.

Ainsi les solutions correspondantes seront-elles être ancrées dans l’économie réelle, en identifiant leurs niveaux de risque et opportunités. C’est aussi à cette condition que les investisseurs pourront en fin de compte, stimuler leur performance tout en surveillant le contrôle de la volatilité. Une fois l’authenticité de leur stratégie ESG établie, ils géreront d’autant plus efficacement tout obstacle lié à la performance.

2. Développer des arbres de décision et des données robustes

Chaque stratégie poursuit des objectifs d’investissement spécifiques. Elle peut chercher à maximiser la performance absolue ou la performance ajustée au risque. Une autre motivation peut être de minimiser la volatilité et/ou les inconvénients, ou de maximiser les résultats ESG. Les gestionnaires et les chargées de clientèle doivent par conséquent être parfaitement clair sur leurs priorités stratégiques. Il en va logiquement de même pour la façon d’atteindre ces objectifs.

Nous les encourageons donc à explorer les deux concepts suivants pour suivre leurs stratégies et mettre en œuvre des solutions concrètes, tout en gérant des volumes élevés :

- Identifier les enjeux ESG qui caractérisent, dans l’économie réelle, la stratégie. Et ce, tout au long du cycle de la transaction. Il s’agira ensuite d’assurer le fléchage des lignes d’investissement, des transactions et événements. Ce sont autant d’éléments qui documentent la mise en œuvre effective de la stratégie dans l’ensemble des opérations. On pourra ainsi identifier et agréger les données nécessaires pour relier la mise en œuvre de la stratégie ESG aux données disponibles ou, le cas échéant, manquantes en interne ;

- Développer un arbre de décision dans le but de délimiter l’univers d’investissement et ainsi qualifier et signaler les transactions. Une telle approche permet clarifier dans quelle mesure un fonds ESG se développe conformément à ses objectifs non financiers.

Exemples d’applications d’un arbre de décision

Prenons pour exemple une stratégie ESG centrée sur un engagement pour le climat. Appliquer cette stratégie ESG à un fonds qui investit principalement dans la dette immobilière peut impliquer d’explorer si et comment maximiser l’inclusion des actifs dits de bâti vert dans les portefeuilles. Ces actifs sont très probablement liés à des crédits et des prêts immobiliers. Le fléchage des transactions de prêts immobiliers peut se baser sur les certifications BREEAM ou HQE (exemples de normes de prévision climatique). On peut procéder à ce fléchage pendant les transactions ou en une fois, sur toutes les lignes d’opérations existantes.

Des prêts supplémentaires peuvent aussi venir compléter les efforts d’investissement dans l’efficacité énergétique ou la production d’énergies renouvelables. Les gestionnaires pourraient de cette manière marquer les actifs de construction écologique dans leur portefeuille d’activités de prêts immobiliers. Ils contrôleraient donc automatiquement le fléchage des lignes conformes à la taxonomie de l’UE sur l’ensemble de leur portefeuille. Les investisseurs ont finalement tout intérêt à concevoir un arbre de données et de décision. De tels outils permettent en effet suivre efficacement leurs performances et étendre les fonds ESG à l’échelle de leur portefeuille.

Pour nouer durablement le dialogue avec des investisseurs institutionnels ou encore des conseillers financiers spécialisés, les gestionnaires doivent impérativement expliquer quelle lacune leur stratégie entend combler. Quelle que soit la stratégie ESG, l’un des principaux défis de l’allocation de financement est justement de comprendre où l’allouer. Il importe peu qu’un fonds suive une stratégie d’investissement généraliste axée sur l’ESG (qui mettrait l’accent sur la matérialité du secteur) ou une politique spécifique en faveur du développement durable. L’enjeu pour les gestionnaires est de démontrer que le ciblage des objectifs ESG entraîne une performance financière. Le cas échéant, il offre un meilleur contrôle de la volatilité ambiante.

En développant des arbres de décision robustes, avec une méthodologie claire de fléchage et de signalisation, les équipes pourront se distinguer de leurs pairs. En d’autres termes, elles ont la possibilité d’expliquer comment elles entendent suivre leurs performances financières et extra-financières. C’est tout à leur avantage.

3. Concevoir de solides rapports ESG

Étant donné que les considérations ESG font partie des facteurs clés qui influencent vos décisions d’allocation, les investisseurs attendent de vous que vous développiez leur impact global sur la performance du portefeuille. Considérez des questions telles que « Les considérations ESG contribuent-elles positivement ou négativement aux rendements et au contrôle des risques ? » ou « L’excédent de performance relative peut-il être attribué aux marqueurs ESG ? « . Répondre de manière satisfaisante à ces questions clés favorise non seulement la transparence, cela aide également les investisseurs à comprendre l’importance de l’intégration des facteurs ESG et des contreparties correspondantes.

Cela dit, les rapports d’impact (en particulier pour les fonds ESG) ne doivent pas se focaliser exclusivement sur des mesures financières. Ils sont également tenus d’aborder les questions sociétales (et de plus en plus). Reste que les rapports ESG sur les fonds d’investissement sont encore sous-développés – sans parler des rapports d’impact.

Options pour un reporting efficace des données ESG

Nombre d’acteurs clefs fournissent désormais un score ESG global pour chaque fonds, qui est calculé par les fournisseurs de notations extra-financières. D’une part, ces scores constituent le type d’information des plus élémentaires. De l’autre, leur manque de substance et de transparence remet en fin de compte leur utilité.

Une forme un temps soit plus avancée de reporting d’impact consiste à communication la performance d’un fonds en fonction d’enjeux ESG prioritaires. On évoquera par exemple les émissions de carbone, la rémunération des PDG, les mesures de diversité, etc… à l’aune d’un référentiel pertinent. D’autres stratégies visent spécifiquement le changement climatique. Dans ce cas, l’adoption d’un cadre de reporting conforme aux attentes de fournisseurs de données pertinents – en l’ocurrence, la Task Force on Climate-Related Financial Disclosures – est essentielle pour démontrer l’atteinte effective d’objectifs stratégiques.

Pour résumer, les rapports ESG doivent refléter les performances financières, sociales et environnementales du portefeuille. L’objectif sous-jacent est de rendre compte de manière transparente de ses impacts sur l’environnement, l’emploi et les produits. C’est précisément ce que recommande l’initiative Impact-Weighted Accounts. En d’autres termes, un rapport ESG complet doit prouve la rentabilité du portefeuille, pondérée en fonction de l’impact, par rapport à des solutions alternatives.

Communiquer de façon transparente l’impact détaillé de son portefeuille est l’un des meilleurs facteurs de différenciation qui soit. Cette approche conforte votre crédibilité en tant qu’expert dans le domaine. Elle peut également contribuer à atténuer d’éventuelles préoccupations quant à votre bilan.

4. Connaître son public: une clef pour étendre les fonds ESG

En règle générale, on alloue ses ressources de la manière la plus prudente possible. Le meilleur moyen d’y parvenir est de vous rapprocher des clients les plus susceptibles de vous soutenir à ce stade précoce. Cela implique d’aborder les clients pour lesquels votre stratégie offre une solution de choix pour combler les lacunes de leur portefeuille ou encore répondre à des préoccupations déjà identifiées.

Lorsqu’il s’agit d’allocations institutionnelles plus sophistiqués, la clef est de comprendre le positionnement sous-jacent en matière d’investissement ESG. La direction de l’entreprise soutient-elle votre stratégie ? Ont-ils pris des engagements publics pour intégrer les questions ESG ? Ont-ils fait la une de manière défavorable du fait de leurs enjeux ESG ? L’environnement réglementaire les incite-t-il à augmenter leurs allocations pour étendre les fonds ESG ? Bref, il s’agit d’expliquer en quoi votre solution est pertinente et peut les aider à atteindre leurs objectifs.

Pour aller de l’avant, nous recommandons de renoncer à la fausse perception qui voudrait qu’un ou deux investisseurs suffisent à eux seuls à amener le fonds au niveau d’actifs souhaité. On priorisera plutôt des opportunités plus modestes mais qui ont d’autant plus de chances de se concrétiser. Les organisations familiales ont par exemple tendance à être plus souples dans leurs exigences. Elles ont pour la plupart un plus grand appétit pour l’innovation que des investisseurs institutionnels plus importants. Il y a donc fort à parier que leurs clients auront des opinions bien arrêtées sur les enjeux ESG. Ils seront aussi d’autant plus enclins à miser sur des investissements ESG qui auraient un impact positif sur leur entreprise.

En frappant à la bonne porte, vous résolvez de fait le paradoxe de l’œuf et de la poule.

Conclusion

L’information extra-financière des entreprises a considérablement évolué ces dernières années. Un certain nombre de cadres de reporting volontaire, – dont ceux de la GRI, la SASB/IIRC, la CDP, la TCFD et la CDSB – aident désormais les entreprises à communiquer des données ESG à la fois plus pertinentes et plus complètes. L’année dernière encore, plusieurs initiatives ont été développées pour harmoniser le reporting des données environnementales, sociales et de gouvernance (ESG) des entreprises.

Il est à ce titre intéressant de noter que la Commission européenne entend désormais à réviser sa directive sur l’information extra-financière des sociétés (NFRD) afin de rationaliser des informations, tout à la fois plus fiables et comparables. Le Forum économique mondial abonde dans ce sens, puisqu’il a conçu une norme en sélectionnant des indicateurs à partir de cadres préexistants ainsi organisés autour de 4 piliers que sont la gouvernance, la société, la planète et la prospérité. Enfin, en octobre 2020, la Fondation IFRS (qui héberge le Conseil des normes comptables internationales) a sollicité les retours de son écosystème sur une proposition visant à créer un Conseil des normes de développement durable.

Entre-temps, un groupe de 33 investisseurs institutionnels représentant un total de 5 100 milliards de dollars d’actifs sous gestion s’est collectivement engagé à assurer la transition de leurs portefeuilles d’investissement vers la neutralité carbone d’ici à 2050.

Ces sont autant de signaux favorables à ce que les investisseurs étendre les fonds ESG à l’ensemble de leur portefeuille. L’impulsion n’a jamais été plus forte, ce qui laisse présager que les investisseurs continueront à augmenter leurs allocations aux fonds ESG. Plus encore que se référer aux méthodologies et données pertinentes, les gestionnaires doivent donc développer une plus grande compétence et idéalement acquérir une expérience pratique des enjeux ESG. C’est là que réside la clé pour efficacement étendre les fonds ESG et gérer la complexité qui en découle.

Auteur de différents ouvrages sur les questions de RSE et développement durable. Expert international reconnu, Farid Baddache travail à l’intégration des questions de droits de l’Homme et de climat comme leviers de résilience et de compétitivité des entreprises. Restez connectés avec Farid Baddache sur Twitter @Fbaddache.